玻纖行業(yè)中國為未來全球增長最快市場

受益經(jīng)濟復蘇,全球玻纖行業(yè)2012年有望呈現(xiàn)供給缺口。2001-2007年間全球玻纖需求復合增速約7%。金融危機后行業(yè)于2009年下半年開始復蘇,2010年全球玻纖需求約435萬噸,預計近兩年增長率在11%-12%間,即需求483與541萬噸。供給方面,2010年全球產(chǎn)能471.5萬噸,預計今明兩年產(chǎn)能488與520萬噸,供求有望持續(xù)改善。長期看,未來五年全球需求增速將達6.3%,于2015年將增至590萬噸。

中國為未來全球增長最快市場,2015年國內(nèi)需求預計達252萬噸,占全球比重43%。2004-2010年間我國玻纖表觀消費量增速達到25%,遠高于全球水平。危機以后,玻纖紗進口增速75%,出口增速22%,國內(nèi)開始替代出口市場。中國將是未來五年全球增長最快國家,預計2015年需求將達252萬噸,占全球需求比重由目前的36%增至43%,中國將成為全球最大生產(chǎn)與消費國。供給上看,今年國內(nèi)產(chǎn)能增量僅10幾萬噸,十二五規(guī)劃產(chǎn)量增至280萬噸,增速遠低于需求增速。

全球玻纖呈壟斷競爭格局,國內(nèi)下游加工分散競爭。全球六大玻纖企業(yè)OC、巨石、重慶國際、泰山玻纖、PPG與JM市場份額達到84%。

國內(nèi)三大企業(yè)總份額約74%,集中度不斷提升提高企業(yè)議價能力。國外制品及深加工環(huán)節(jié)同樣為大型企業(yè)主導,我國主要為小企業(yè),且以低端產(chǎn)品為主。目前深加工制品占比不斷提升,高端玻纖絲與深加工制品盈利能力高,將成為行業(yè)未來發(fā)展方向,有望吸引大型企業(yè)進入。

提價從下游傳至上游,盈利能力再提升須看需求。2009年終端復蘇帶動下游制品及復合材料需求,行業(yè)產(chǎn)銷率迅速回升,2010年已超過98%,深加工企業(yè)盈利能力率先提升,全年全行業(yè)盈利能力高企。2011年國內(nèi)玻纖紗企業(yè)開始提價,上游玻纖紗企業(yè)毛利率提升,深加工企業(yè)盈利受到壓制。在長期需求穩(wěn)步增長下企業(yè)仍有可能繼續(xù)提價,但上游大型玻紗企業(yè)議價能力較高,下游深加工企業(yè)相對弱勢。

給予行業(yè)“看好”的投資評級,公司推薦中國玻纖與長海股份。由于供求改善有望持續(xù),給予行業(yè)“看好”的評級。公司方面,①推薦國內(nèi)最大玻纖企業(yè)、未來有望進入深加工領(lǐng)域的中國玻纖,預計2011-2013年收入由61.45億增至73.81億元,考慮定向增發(fā)收購巨石集團事件完成,假設按全年并表計算,則全面攤薄的EPS為1.5元、2.08元、2.38元。②推薦國內(nèi)最大的無紡玻纖制品企業(yè)之一、近兩年產(chǎn)能持續(xù)擴張的長海股份。預計公司2011-2013年收入將由5.43億增至11.2億元,對應EPS為0.61元、0.99元與1.19元。

風險提示:全球宏觀經(jīng)濟復蘇不達預期對行業(yè)景氣度的影響。

關(guān)于舉辦全國平板玻璃...

關(guān)于舉辦全國平板玻璃... 國檢集團頒發(fā)首張檢測...

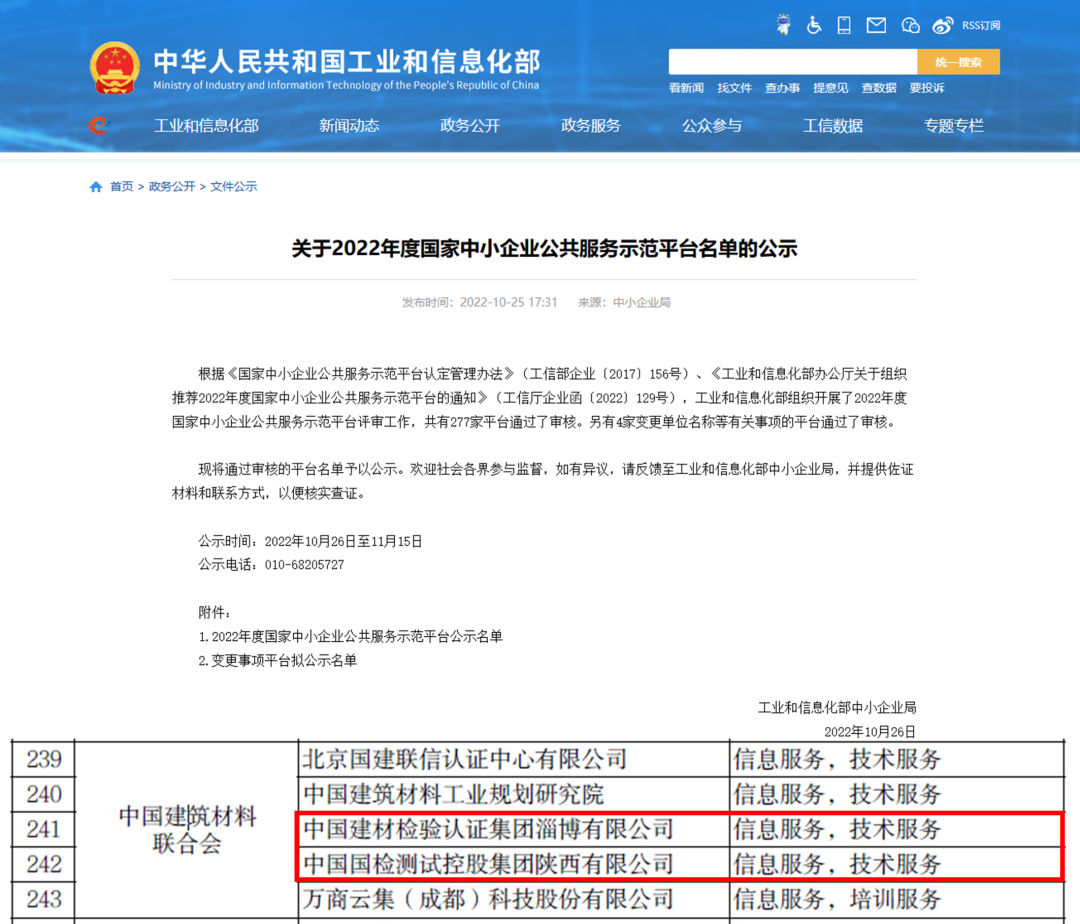

國檢集團頒發(fā)首張檢測... 國檢集團近期喜訊來了

國檢集團近期喜訊來了